2021年10月29日基金估值播报(133期)

投资大师霍华德.马克斯有一句名言:

法则一:多数事物都是周期性的。

法则二:当别人忘记法则一时,某些最大的盈亏机会就会到来。

可见,周期对于投资是极其重要的。

整个投资市场,人人都在讲周期,但大部分人对周期的理解,其实是一知半解。

什么是周期?

当我们在做投资的时候,我们谈的其实是“股市周期”。

什么是股市周期?

简单点讲,股市周期就是指股市的牛熊轮转。一轮完整的股市周期分为4个阶段:高位盘整、熊市、低位盘整、牛市。

当股市运行至高位,涨不动了,便会高位震荡,此阶段称为高位盘整;

高位震荡了一段时间,如果依然没有上涨的动力,股市便会下跌,这个过程称为熊市;

跌倒底部,跌不动了,但此时市场情绪极低,也涨不上去,便会在低位震荡,此阶段称为低位盘整;

低位震荡了一段时间,慢慢有人发现股市的价值,开始买入,股市转而上涨,这个过程称为牛市。

了解、并且掌握股市周期对我们投资有多重要呢?

非常重要。

如果你在股市周期高位买入,那你很有可能未来很多年赚不了钱,并且还会亏钱。

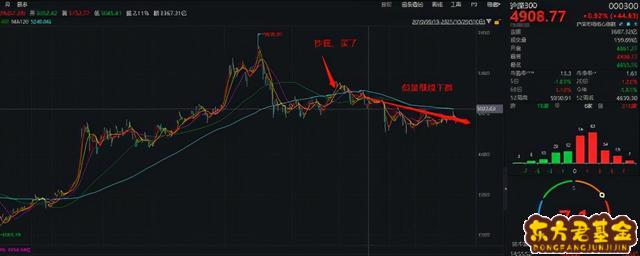

例如,如果你在2015年6月买入沪深300指数基金,那么你直到2021年1月都别想**,你会连续亏损6年。

但是,如果你在股市低位买入,那么你**轻轻松松,收益不菲。

比如,如果你在2019年1月买入沪深300指数基金,那么在随后的两年怎样都是赚的,如果你更聪明,在2021年2月卖了,那么2年你的收益率超过100%。

不同的操作,一个亏损6年,一个2年100%的收益率,结果天壤之别。由此可见,掌握股市周期是多么重要。

1.0

很多一知半解的投资人,往往把股市周期和经济周期搞混了,认为股市周期就是经济周期。

这其实是谬误。股市周期比经济周期更复杂,更准确地说,经济周期只是影响股市周期的一个条件。

影响股市周期的关键条件有3个:经济周期、货币周期和市场情绪周期。下面给大家重点解析一下。

(1)经济周期

经济周期对股市周期得影响在于:经济复苏的阶段一般对应股市的牛市;经济衰退的阶段一般对应股市的熊市。

先简单介绍一下经济周期。

经济周期,是指经济活动沿着经济发展的总体趋势所经历的有规律的扩张和收缩。

经济周期也分为4个阶段:繁荣、衰退、萧条和复苏。跟股市周期类似。

实体经济是股市的载体,所以,经济周期是股市周期的基础,长期来讲,影响股市走势的70%-80%都是来自经济周期。

但是这里需要记住2点:

A. 经济周期对股市周期的影响是长期影响,短期股市的波动充满随机性,并不跟经济周期同步;

B. 经济周期是影响股市周期的主要因素,但却不是全部因素,股市周期还受其它因素的影响。

此外,还需注意一点,股市周期与经济周期的变动方向并非完全同步。

股市是经济的晴雨表,一般情况下,股市的周期早于经济周期。

例如,在经济的繁荣期末尾,股市往往率先进入熊市;在经济的萧条期,股市往往便开始酝酿一轮牛市。

(2)货币政策

货币政策对股市周期的影响在于:在货币宽松期往往对应股市的牛市;在货币紧缩期往往对应股市的熊市。

货币政策具体是如何影响股市周期的呢?

货币政策对股市的影响来自于3个方面:

A. 股市的资金量;

B. 企业的扩张意愿;

C. 通货膨胀。

具体而言,货币政策影响利率和物价。在货币政策宽松的时候,利率下行,物价上涨;反之,利率上行,物价下跌。

A. 股市的资金量

在货币宽松的时候,利率降低。

利率影响无风险收益率,利率越低,定期存款和国债等无风险资产的收益率越低。

在无风险资产收益率低的时候,高风险的股市的相对吸引力提升,股市倾向于上涨。

讲一个小知识点,股市的预期收益率实际上就是市盈率(PE)的倒数。

目前沪深300的PE大约为13,那么,沪深300的长期年化预期收益率大约为7.7%。

而目前10年国债的到期收益率为3%左右。

考虑到股市的波动性,一般认为国债收益率与股市收益率之差在5%左右是合理的。

当前二者的差距在4.7%,所以国债现在也可以投一部分。

但是,如果十年国债到期收益率下降到1%,股债收益率差了近7个百分点,你还愿意买国债吗?

B. 企业的扩张意愿

企业扩张需要不断地再投资,再投资就得融资,融资的主要渠道是银行贷款。

在利率越低,企业的借贷成本越低,那么企业扩张的动力越强。

企业扩张,未来的盈利预期升高,股价倾向于上涨。

C. 通货膨胀

货币宽松,一般会造成物价上涨。

物价上涨,意味着企业的产品卖得更贵了,那么企业的利润就会增长。

企业的盈利增长,股价倾向于上涨。

(3)市场情绪

市场情绪对股市的影响是直接影响:在市场情绪高的时候,对应的就是牛市;在市场情绪低的时候,对应的是熊市。

市场情绪是如何影响股市周期的呢?

前面讲的经济增长与货币政策是影响股市的基本因素,是股市的土壤,但真正影响股市周期的决定因素是:市场情绪。

这是因为市场情绪直接影响股市的供求,而供求决定价格。

当多数人看好股市,买家就多,股票供不应求,股价就涨;当多数人不看好股市,卖家就多,股票供过于求,股市就跌。

这里再延伸一点。

当市场情绪不是孤立存在的,所谓无风不起浪,某种市场情绪的兴起刚开始总是建立在某种事实的基础上的,或许是经济,或许是货币政策,或许兼而有之。

例如,当预计四季度经济下行,投资者心态悲观,市场情绪就低。

但是,当某种市场情绪建立之后,往往会脱离事实的约束,往极端化的方向发展。

例如,当预计四季度经济下行,投资者心态悲观,市场情绪就低。市场情绪低,造成股市下跌,投资者从下跌的股价中进一步确认了“四季度经济下行”的预期,将造成股市进一步下跌……如此循环,最后市场往往过度反映了关于经济的悲观预期。

综上所言,正是经济的周期性波动、货币政策的松紧交替、和市场情绪的极端变化,才造成了股市的周期性波动。

2.0

怎样判断股市的低潮与泡沫呢?

废话不多说,先看一个表格。

关于怎样判断股市周期,网叔在上面的表格中已经写得清清楚楚了。

如果还有看不懂的,网叔再简单说明一下。

正如上文我们分析的那样,影响股市周期的3个方面分别为:经济周期、货币周期和市场情绪周期。

解铃还须系铃人,判断股市周期还得从这3个方面入手。

在看的时候,大家应以经济周期为主,货币周期和市场情绪为辅。

一般而言,当经济增长大幅超过潜在增长率、货币由宽松逐渐变为紧缩、市场情绪非常高的时候,市场就有泡沫的迹象;

当经济非常低迷、货币向宽松方向转变、市场情绪非常低的时候,就是股市的低潮期。

3.0

为什么网叔要谈一下股市周期?

网叔这周给大家科普股市周期的目的,还是在于告诫大家:做投资一定要少“折腾”。

有些人一看见股市周期,想到的就是“波段操作”,在股市上涨的阶段买,涨到顶了就卖。

但是,现实哪有这么完美。按照历史规律,A股往往体现为牛短熊长,即真正泡沫期持续的时间很短,绝大多数时候的市场处于模糊期和低潮期。

这个时候,如果奉行低买高卖,往往会卖在半山腰的。例如,如果有人运气好,在2018年11月卖了白酒,然后等到2019年4月创了新高之后卖掉,那么,白酒以后的巨大涨幅都跟你无关了。

为什么会出现这种情况?

因为虽然2019年4月白酒虽然已经涨得“高”了,但是如果当时依据网叔的3个指标来判定,还不是处于泡沫期,顶多处于模糊期。在模糊期,网叔主张的是,优质资产,长期持有。

在A股市场,有多少人判断出了“伪泡沫期”,进而卖空了;又有多少人判断出了“伪低潮期”,进而买高了。

再举一个例子,假如在2021年6月份,有人看见沪深300降得“够低了”,然后抄底买入,后市,将经历迄今为止的持续下跌。为什么?因为依据网叔的3个指标,目前沪深300依然偏高。

这就告诉大家,不要轻易地对“泡沫期”和“低潮期”下结论,真正的“泡沫期”和“低潮期”是很少、也是很短的,在大部分情况下,市场是处于中间的“模糊期”。

所以,投资者应当少“折腾”,以持有优质资产为主。

当然,对股市周期得判断还是很有意义的,但意义只在2点:

A. 如果判断出了真正的泡沫期,期果断卖出,不贪;

B. 如果判断出了真正的低潮期,敢于买入,不怕。

4.0

目前大盘估值处于合理区间,但是行情略有分化。

一方面,价值股略微高估;

另一方面,大量中小盘股却处于低估状态。

行业分化更为明显。

新能源前景诱人,但是估值居高不下,并且新兴产业不确定性较高,普通投资者不建议大仓位参与;

消费的成长稳定,但是目前估值非常高,不认为现在是很好的入场时机;

地产处于超低估的状态,安全边际高,但是行业未来三五年成长性堪忧;

银行、保险处于超低估状态,但是这两个板块受经济影响很大,目前全球经济增长都有一定压力,所以行业什么时候反弹尚未可知,投资的话建议做好长期持有的准备;

证券估值合理,但目前市场成交量略有下滑,并且,国内四季度经济面临一定压力,股市预计亦将承压,故而在短期,证券恐难有超预期表现;从长期看,券商财富转型业务还面临一定的不确定性,所以证券中期表现亦难以预测;

互联网目前低估,但行业面临政策性风险,预计行业利润在中短期将承压,板块在短期恐难有超预期表现;但互联网是中国的优势产业,竞争力强,所以从长期看,趋势向好;

医药已经进入低估区间,但受“集采”影响,板块估值受到压制,短期走势难言乐观;从长期看,医药的前景广阔,是非常优质的赛道;

半导体近两年利润增速极高,目前估值也合理,而且目前芯片依然处于供不应求的状态,景气度颇高,具备一定的配置价值;但是,G当前严厉打击“炒芯”行为,预计对市场情绪有一定影响;且行业的发展受中美博弈的影响较大,长期发展进度面临一定的不确定性。

沪深300的风险溢价率居于合理区间,投资债市和股市的性价比相当。