一:上缴税金报表上怎么看

就是你交的所有税,包括:印花税 房产税 土地使用税 车船税 防洪费 营业税 增值税 消费税 营业税金及附加。二:财务三大报表怎么看

利润表中的“净利润”通过利润分配形成盈余公积、未分配利润和应付利润分别进入资产负债表的权益和负债利润表中的“净利润”经过现金性和非现金性相关调整,得出现金流量表中的“经营性现金净流量”

现金流量表中的“现金净流量”反映资产负债表中货币资金的期初期末变化数

三:净利润在报表中怎么看

投资者通常会被上市公司的净利润吸引,往往数字越“庞大”越吸引人,熟不知净利润就像海绵里的水只要挤挤就是会有的。所以对于我们投资者来说,不能只

一、首先

报表上的净利润不仅仅

在这我们

举个例子:曾经与创维、TCL并称“彩电三巨头”的康佳,如今已经是赶不上队伍了,虽然还有几百亿营收,但是令人想不到的是,该公司已经连续11年扣除非经常性损益之后的净利润都是负的。2021年康佳实现净利润4.8亿元,而这其中非经常性损益部分高达41.6亿元,非经常损益都已经是净利润的八倍还多了。

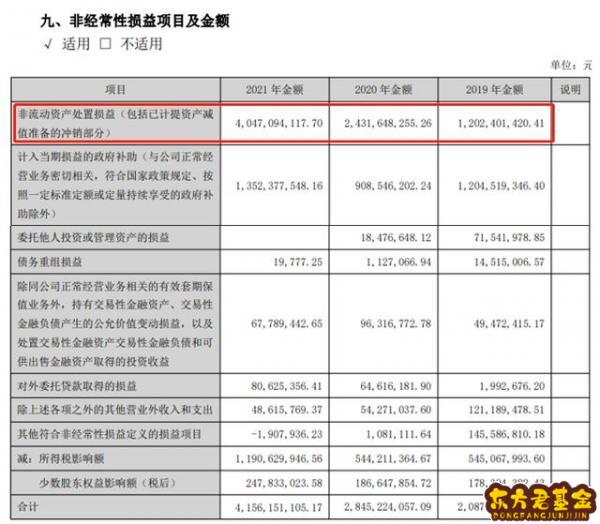

从康佳的非经常性损益项目及金额的类目表中可以看出,康佳的非经常性损益大头40.47亿,

再看康佳2021年的主营业务,毛利率直接拉胯,均不足10%,净利率仅1.6%,从这些数据就可以看出来,康佳的利润质量较差,非经常性损益是这些年的利润支柱,如果没有这些,公司也就丧失了盈利的能力。

的确,康佳这些年业务广泛但是缺乏重点,核心主业电视停滞不前,而工贸、半导体等新的多元化业务又需要时间去验证,想要东山再起,还需要进行的较难的战略调整。

二、其次

说完了净利润的

在这我们

经营活动现金流对于上市公司来说至关重要,一家公司虽然能盈利,但是是否有充足的现金流才是辨别真实利润的利器,一般来说,没有现金流支撑的利润,往往是不可靠的。

1、在一般情况下,净现比比率越大,企业盈利质量越高,基本上在 70%以上合格,100%以上比较优秀,需要注意的是,重资产行业和房地产行业不适用!因为这两类行业折旧、摊销特别的多,折旧和摊销减少的是净利润,但并不需要支付现金所以对现金流影响不大,往往数值大于1比较容易。

此外,一般只要企业外部环境并没有发生很大的变化,在企业经营状况良好,应收账款回收速度稳定,那么净现比的比值也会保持在一个稳定的水平,比如说贵州茅台,近几年保持在1.1左右。

2、如果净利润很高,而经营活动产生现金流量净额很低,也就是说二者不匹配时,那净利润的真实性就值得怀疑了,给大家总结了以下四种情况:

①净利润造假

②通过关联交易增加利润

③应收账款的管理回收能力差

④企业在产业链中地位低,缺乏竞争力

3、给大家举个例子:

东方电气近三年的营收、净利润都是上涨的,但是经营活动现金流却越来越拉胯,净现比直接变成了负值,我们来看看怎么回事.

从现金流量表的补充资料里我们就能看出端倪,整个表中数额巨大有三项:存货的减少、经营性应收项目的减少、经营性应付项目的增加。

分别给大家说说这三项什么意思:

①存货的减少为负数很好理解,负负得正,就是存货增加的意思,其他两项也可以这么理解。

②经营性应收项目的减少为负数,那么本期经营性应收项目增加、相应金额的现金没有收到,则需要从净利润中扣减来计算经营活动产生的现金流量净额。

③经营性应付项目的增加为负数,那么本期经营性应付项目减少,前期欠供应商的款项在本期支付现金,需要从净利润中扣减该部分金额来计算经营活动产生的现金流量净额。

而这三项对应到资产负债表中,的确是存货一直在增长(2019年131亿到2021年191亿),应收账款及票据一直在增长(2019年77亿到2021年110亿),应付账款及票据也是(2019年155亿到2021年202亿),这三项极大的占用了现金流,虽然净利润在增长,但是实际到手没什么钱,都是“表面富贵”。

总结:我们作为投资者应当从三张报表中找出与业务相关的信息对公司的盈利质量去进行分析,利润表上的数字往往是片面的,除去非经常损益部分的净利润是主营业务所获取的,而经营活动现金流和净利润的比较更能展现公司获取多少真金白银,能挤出多少“水分”也在于此了。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续