基金投资:越跌越买的两个前提条件?

1、确定要投的基金是不是好的标的或品种;

2、基金是否处在低估区域。

针对以上两个条件,对比自己手上拿的标的,对接下来操作心里更加有数。

首先拿的医疗基属于成长行业,前景辽阔,中国是人口大国,长期绝对是个优质赛道;

第二,近一年来收益回撤近-40%,长期来看,当前属于低估区域。

综上所述,我会坚持定投策略不变,越跌越买,不在乎短期下跌亏钱,只看长期是否能给我带来回报。

Lof基金被称为上市开放式基金,即在证券交易所发行、上市和交易的开放式证券投资基金。封闭式基金这种基金有一定的封闭期。在交付期间,其基金份额是固定的。投资者不能通过场外认购赎回基金份额,但可以在市场上进行交易。分级基金又称结构化基金,通过对投资组合下基金的预期收益或净资产进行分解,将其分为两个或两个以上的股票,并分别给出不同的预期收益分布。

要做好套利工作,还需要跟踪市场和现场资金的估值。资金数额较大,当场外购买套利资金不受限制时,收益会更加明显。实现折价溢价趋同的最佳方法是在熊市且市场情绪相对较低时买入,然后在市场情绪较高且溢价较高时卖出。购买大型基金的成本相对较低。购买各大基金公司的官网外,购买成本将比支付宝、微信等一般平台便宜,做好长期投资的心态。

市场急剧下跌时,很容易打折出售。当市场急剧上涨时,人们也很容易急于溢价购买。如果你想购买场内基金,那么那就得先开一个证券账户进行交易,场内基金对比场外基金在交易方面是存在一定的局限型。这种OTC基金会更好,因为流动性相对较差,所以在认购和赎回之前,它会比市场上交易理性一些。

1、股票型基金。投资标的为上市公司股票。主要收益为股票上涨的资本利得。基金净值随投资的股票市价涨跌而变动。风险较债券基金、货币市场基金为高,相对可期望的报酬也较高。股票型基金依投资标的产业,又可分为各种产业型基金,常见的分类包括高科技股、生物科技股、工业类股、地产类股、公用类股、通讯类股等。

2、债券型基金。投资标的为债券。利息收入为债券型基金的主要收益来源。汇率的变化以及债券市场价格的波动,也影响整体的基金投资回报率。通常预期市场的利率将下跌时,债券市场价格便会上扬;利率上涨,债券的价格就下跌。所以,债券型基金并不是**不赔的,仍然有风险存在。

3、货币市场基金。投资标的为流动性极佳的货币市场商品,如365天内的存款、国债、回购等,赚取相当于大额金融交易才能享有的较高收益。

除了上面介绍的一些分类方法,还有一些特殊种类基金,较常见的有:

1.可转换公司债基金。投资于可转换公司债。股市低迷时可享有债券的固定利息收入。股市前景较好时,则可依当初约定的转换条件,转换成股票,具备“进可攻、退可守”特色。

2.指数型基金。根据投资标的———市场指数的采样成份股及比重,来决定基金投资组合中个股的成份和比重。目标是基金净值紧贴指数表现,完全不必考虑投资策略。只要指数成份股变更,基金经理人就跟随变更持股比重。由于做法简单,投资人接受度也高,目前指数化投资也是美国基金体系中最常采用的投资方式。

3.基金中的基金。顾名思义,这类基金的投资标的就是基金,因此又被称为组合基金。基金公司集合客户资金后,再投资自己旗下或别家基金公司目前最有增值潜力的基金,搭配成一个投资组合。国内目前尚无这个品种。

4.伞型基金。伞型基金的组成,是基金下有一群投资于不同标的的子基金,且各子基金的管理工作均独立进行。只要投资在任何一家子基金,即可任意转换到另一个子基金,不须额外负担费用。

5.对冲基金。这类基金给予基金经理人充分授权和资金运用的自由度,基金的表现全赖基金经理的操盘功力,以及对有获利潜能标的物的先知卓见。只要是基金经理认为“有利可图”的投资策略皆可运用,如套取长短期利率之间的利差;利用选择权和期货指数在汇市、债市、股市上套利。总之,任何投资策略皆可运用。这类型基金风险最高,在国外是专门针对高收入和风险承受能力高的人士或是机构发行的,一般不接受散户投资。

基金可分为开放式基金(基金规模随时会变动)和封闭式基金(基金规模在存续期不变动),其中开放式基金又可以分为: 股票型基金(指数型基金归入这类) 积极配置型基金(也有把其中一些称为混合型或偏股型基金) 保守配置型基金 债券型基金 货币基金 等等 开放式基金风险和收益从上至下递减。 补充:又看到更具体的开基分类,贴在这里供参考: 1、股票型基金 投资标的为股票,基金净值随股票市价涨跌而变动,风险比债券基金、货币市场基金高,预期报酬也较高。 2、债券型基金 主要投资于国债、金融债和企业债,收益率相对稳定,且高于银行定期存款利率。 3、混合型基金 基金有一定的比重投资股票,追求高报酬,其它部分则投资于固定收益工具,如债券、可转债等,以获取稳定的收益;股票、债券比重随着股市多空变幻及时调整。 4、货币市场基金 基金投资于安全且具有流动性的货币市场工具,年收益率较低,但风险也很低,申购赎回几乎与活期存款一样灵活。 基金评级机构的分类更加细化,对资产分布状况的说明较详细。以投资者较常见的晨星基金排行榜为例,晨星的开放式基金分类如下: 股票型基金 主要投资于股票的基金,其股票投资占资产净值的比例大于等于70%。 积极配置型基金 投资于股票、债券以及货币市场工具的基金,且不符合股票型基金和债券型基金的分类标准;且固定收益类资产占资产净值的比例<50%。 保守配置型基金 投资于股票、债券以及货币市场工具的基金,且不符合股票型基金和债券型基金的分类标准;且固定收益类资产占资产净值的比例大于等于50%。 普通债券基金 主要投资于债券的基金,其债券投资占资产净值的比例大于等于70%,纯股票投资占资产净值的比例不超过20%;且不符合短债基金的标准。 短债基金 主要投资于债券的基金,其债券投资占资产净值的比例大于等于70%,纯股票投资占资产净值的比例不超过20%;且债券组合久期不超过3年。 货币市场基金 主要投资于货币市场工具的基金,货币市场工具包括短期债券、央行票据、回购、同业存款、大额存单、商业票据等。 保本基金 基金招募说明书中明确规定相关的担保条款,即在满足一定的持有期限后,为投资人提供本金或收益的保障。

1、确定要投的基金是不是好的标的或品种;

2、基金是否处在低估区域。

针对以上两个条件,对比自己手上拿的标的,对接下来操作心里更加有数。

首先拿的医疗基属于成长行业,前景辽阔,中国是人口大国,长期绝对是个优质赛道;

第二,近一年来收益回撤近-40%,长期来看,当前属于低估区域。

综上所述,我会坚持定投策略不变,越跌越买,不在乎短期下跌亏钱,只看长期是否能给我带来回报。

一:高收益的基金有哪些品种?

高风险伴随着收益; 如果要比较两者风险的话,这要看资金的杠杆比例是多少,一般黄金保证金的杠杆比例要远远低于外汇保证金交易,比如国际现货黄金保证金交易杠杆为1:100,而外汇的杠杆最低为1:100,最大的暂时没有统计过,如1:500的等等。 即杠杆越大,风险越大,当然收益越大,这主要看你对哪种投资更感兴趣来决定您的投资方向。二:场内基金有哪些品种

场内基金是在二级市场交易的基金,投资者可以通过股票账户购买股票。交易比较方便,ETF基金被称为交易型开放式指数基金。它们具有封闭式基金和开放式基金的特点。投资者可以通过基金公司购买和赎回,投资者可根据ETF基金场内价格与场外净值的差额进行溢价套利或折价套利。Lof基金被称为上市开放式基金,即在证券交易所发行、上市和交易的开放式证券投资基金。封闭式基金这种基金有一定的封闭期。在交付期间,其基金份额是固定的。投资者不能通过场外认购赎回基金份额,但可以在市场上进行交易。分级基金又称结构化基金,通过对投资组合下基金的预期收益或净资产进行分解,将其分为两个或两个以上的股票,并分别给出不同的预期收益分布。

要做好套利工作,还需要跟踪市场和现场资金的估值。资金数额较大,当场外购买套利资金不受限制时,收益会更加明显。实现折价溢价趋同的最佳方法是在熊市且市场情绪相对较低时买入,然后在市场情绪较高且溢价较高时卖出。购买大型基金的成本相对较低。购买各大基金公司的官网外,购买成本将比支付宝、微信等一般平台便宜,做好长期投资的心态。

市场急剧下跌时,很容易打折出售。当市场急剧上涨时,人们也很容易急于溢价购买。如果你想购买场内基金,那么那就得先开一个证券账户进行交易,场内基金对比场外基金在交易方面是存在一定的局限型。这种OTC基金会更好,因为流动性相对较差,所以在认购和赎回之前,它会比市场上交易理性一些。

三:组合型基金有哪些品种

基金组合有三种常见形式,分别是哑铃式、金字塔式和核心卫星式。

一、哑铃式基金组合

哑铃式基金组合是选择两种不同风险收益特征的基金进行的组合,如“股票型基金+债券型基金”“大盘基金+中小盘基金”“价值型基金+成长型基金”等

哑铃式基金组合示意图

哑铃式基金组合的优点在于结构简单,便于投资者管理,组合中不同类型的基金能够形成优势互补。

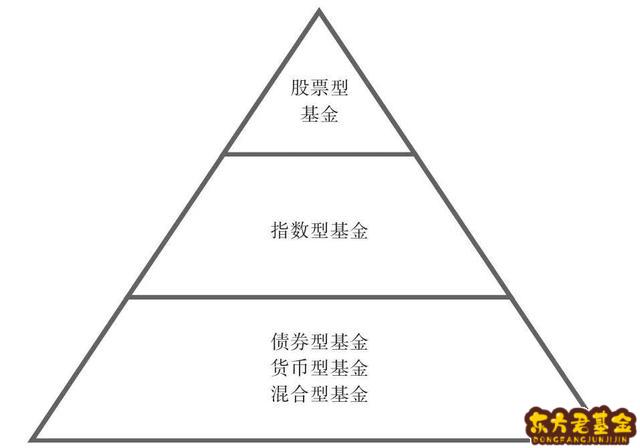

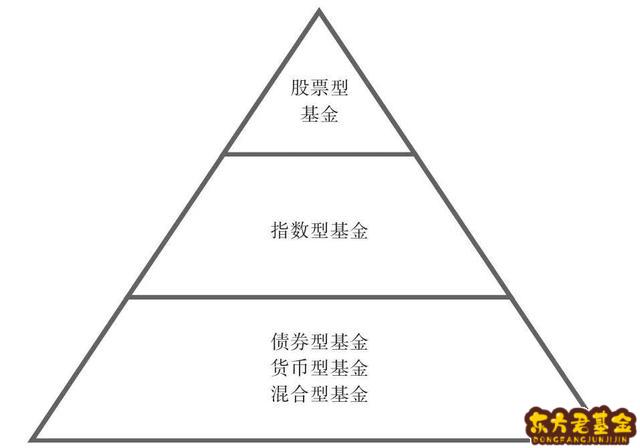

二、金字塔式基金组合

对于有一定投资经验的投资者来说,金字塔式的基金投资组合最为灵活。投资者可以在金字塔的“底端”配置稳健的债券型基金或相对灵活的混合型基金,在“腰部”配置能够充分分享市场收益的指数型基金,在“顶端”配置高成长性的股票型基金,如下图。投资者可以根据自己的投资目标与风险偏好,随时调整各类型基金的比例,从而获得较高的收益。

金字塔式基金组合示意图

三、核心卫星式基金组合

核心卫星式是一种相对灵活的基金组合方式。投资者可以为组合中的“核心”部分选择长期业绩出色且较为稳健的基金,为“卫星”部分选择短期业绩突出的基金。

核心卫星式基金组合示意图

核心卫星式组合既能够保障基金收益的长期稳定增长,又能够满足投资者灵活配置资产的需求。

四:基金可投资的品种有哪些

按照投资标的,基金可以分为:1、股票型基金。投资标的为上市公司股票。主要收益为股票上涨的资本利得。基金净值随投资的股票市价涨跌而变动。风险较债券基金、货币市场基金为高,相对可期望的报酬也较高。股票型基金依投资标的产业,又可分为各种产业型基金,常见的分类包括高科技股、生物科技股、工业类股、地产类股、公用类股、通讯类股等。

2、债券型基金。投资标的为债券。利息收入为债券型基金的主要收益来源。汇率的变化以及债券市场价格的波动,也影响整体的基金投资回报率。通常预期市场的利率将下跌时,债券市场价格便会上扬;利率上涨,债券的价格就下跌。所以,债券型基金并不是**不赔的,仍然有风险存在。

3、货币市场基金。投资标的为流动性极佳的货币市场商品,如365天内的存款、国债、回购等,赚取相当于大额金融交易才能享有的较高收益。

除了上面介绍的一些分类方法,还有一些特殊种类基金,较常见的有:

1.可转换公司债基金。投资于可转换公司债。股市低迷时可享有债券的固定利息收入。股市前景较好时,则可依当初约定的转换条件,转换成股票,具备“进可攻、退可守”特色。

2.指数型基金。根据投资标的———市场指数的采样成份股及比重,来决定基金投资组合中个股的成份和比重。目标是基金净值紧贴指数表现,完全不必考虑投资策略。只要指数成份股变更,基金经理人就跟随变更持股比重。由于做法简单,投资人接受度也高,目前指数化投资也是美国基金体系中最常采用的投资方式。

3.基金中的基金。顾名思义,这类基金的投资标的就是基金,因此又被称为组合基金。基金公司集合客户资金后,再投资自己旗下或别家基金公司目前最有增值潜力的基金,搭配成一个投资组合。国内目前尚无这个品种。

4.伞型基金。伞型基金的组成,是基金下有一群投资于不同标的的子基金,且各子基金的管理工作均独立进行。只要投资在任何一家子基金,即可任意转换到另一个子基金,不须额外负担费用。

5.对冲基金。这类基金给予基金经理人充分授权和资金运用的自由度,基金的表现全赖基金经理的操盘功力,以及对有获利潜能标的物的先知卓见。只要是基金经理认为“有利可图”的投资策略皆可运用,如套取长短期利率之间的利差;利用选择权和期货指数在汇市、债市、股市上套利。总之,任何投资策略皆可运用。这类型基金风险最高,在国外是专门针对高收入和风险承受能力高的人士或是机构发行的,一般不接受散户投资。

基金可分为开放式基金(基金规模随时会变动)和封闭式基金(基金规模在存续期不变动),其中开放式基金又可以分为: 股票型基金(指数型基金归入这类) 积极配置型基金(也有把其中一些称为混合型或偏股型基金) 保守配置型基金 债券型基金 货币基金 等等 开放式基金风险和收益从上至下递减。 补充:又看到更具体的开基分类,贴在这里供参考: 1、股票型基金 投资标的为股票,基金净值随股票市价涨跌而变动,风险比债券基金、货币市场基金高,预期报酬也较高。 2、债券型基金 主要投资于国债、金融债和企业债,收益率相对稳定,且高于银行定期存款利率。 3、混合型基金 基金有一定的比重投资股票,追求高报酬,其它部分则投资于固定收益工具,如债券、可转债等,以获取稳定的收益;股票、债券比重随着股市多空变幻及时调整。 4、货币市场基金 基金投资于安全且具有流动性的货币市场工具,年收益率较低,但风险也很低,申购赎回几乎与活期存款一样灵活。 基金评级机构的分类更加细化,对资产分布状况的说明较详细。以投资者较常见的晨星基金排行榜为例,晨星的开放式基金分类如下: 股票型基金 主要投资于股票的基金,其股票投资占资产净值的比例大于等于70%。 积极配置型基金 投资于股票、债券以及货币市场工具的基金,且不符合股票型基金和债券型基金的分类标准;且固定收益类资产占资产净值的比例<50%。 保守配置型基金 投资于股票、债券以及货币市场工具的基金,且不符合股票型基金和债券型基金的分类标准;且固定收益类资产占资产净值的比例大于等于50%。 普通债券基金 主要投资于债券的基金,其债券投资占资产净值的比例大于等于70%,纯股票投资占资产净值的比例不超过20%;且不符合短债基金的标准。 短债基金 主要投资于债券的基金,其债券投资占资产净值的比例大于等于70%,纯股票投资占资产净值的比例不超过20%;且债券组合久期不超过3年。 货币市场基金 主要投资于货币市场工具的基金,货币市场工具包括短期债券、央行票据、回购、同业存款、大额存单、商业票据等。 保本基金 基金招募说明书中明确规定相关的担保条款,即在满足一定的持有期限后,为投资人提供本金或收益的保障。