1 000011 华夏大盘精选混合A 3051.83%

2 163402 兴全趋势投资混合(LOF) 1922.86%

3 260104 景顺长城内需增长混合 1823.23%

4 100020 富国天益价值混合A 1789.24%

5 162605 景顺长城鼎益混合(LOF) 1708.05%

6 100022 富国天瑞强势混合 1662.97%

7 260101 景顺长城优选混合 1554.83%

8 161005 富国天惠成长混合A/B(LOF) 1553.21%

9 151001 银河稳健混合 1551.80%

10 519008 汇添富优势精选混合 1546.49%

11 162202 泰达宏利周期混合 1500.27%

12 002001 华夏回报混合A 1447.07%

13 020001 国泰金鹰增长混合 1402.93%

14 160505 博时主题行业混合(LOF) 1375.81%

15 040004 华安宝利配置混合 1305.65%

16 288002 华夏收入混合 1303.05%

17 240001 华宝宝康消费品 1245.28%

18 160603 鹏华普天收益混合 1199.46%

19 240004 华宝动力组合 1190.91%

20 162201 泰达宏利成长混合 1154.86%

21 070001 嘉实成长收益混合A 1145.00%

22 080001 长盛成长价值混合A 1133.64%

23 163302 大摩资源优选混合(LOF) 1085.37%

24 110001 易方达平稳增长混合 1067.43%

25 270002 广发稳健增长混合A 1054.02%

26 162203 泰达宏利稳定混合 1026.75%

27 162703 广发小盘成长混合(LOF)A 1003.94%

一:博时主题基金160505今日净值

博时主题行业混合(基金代码160505,中高风险,波动幅度较大,适合较积极的投资者)2016年1月15日(周五)单位净值为2.7420元;而今天的基金净值需要等到晚上才会更新。博时主题行业混合(基金代码160505,中高风险,波动幅度较大,适合较积极的投资者)2016年1月15日(周五)单位净值为2.7420元;而今天的基金净值需要等到晚上才会更新。

二:博时主题160505基金净值查询

博时主题行业混合(LOF)(160505)2020年7月30号的最新净值:1.892。您可以登录平安口袋银行APP-金融-基金,在最上方输入“基金代码或名称”搜索,可查询此基金净值。

应答时间:2020-08-03,最新业务变化请以平安银行官网公布为准。

[平安车主贷]有车就能贷,最高50万

https://b.pingan.com.cn/station/activity/loan/qr-carloan/loantrust.html?source=sa0000632&outerSource=bdzdhhr_zscd&outerid=ou0000250&cid=bdzdhhr_zscd&downapp_id=AM001000065

三:博时基金160505天天基金网

2019年,国内资本市场在改革与创新中前行,科创板推出、A股纳入三大国际指数、沪伦通开通,国际化进程加速。但在经济增速放缓和贸易争端等诸多不确定因素的影响下,整体依然呈现出震荡的结构化行情,这一年,公募基金再度体现出专业投资的价值,为投资者创造了超越市场的回报,“炒股不如买基金”的话题从年初热到年末,与此同时,以业绩稳健增长为核心的长期价值投资理念被越来越多投资者的接受和选择。

以博时基金为例,银河证券的数据显示,2019年,博时旗下成立满半年的250只基金(各类份额分开统计,下同)全部实现正收益,其中,93只基金2019年全年收益超过大盘上证综指的涨幅,38只基金收益超过40%,4只基金收益超过80%,2只产品收益超过90%。

从相对排名来看,博时基金参与银河证券2019年业绩排名的基金中(成立不满一年不参与业绩排名,下同),138只基金2019年业绩同类排名在前1/2,74只基金同类排名在前1/4,26只基金同类排名在前1/10,10只基金同类排名前3,3只基金同类排名第1。

(数据

主动权益:

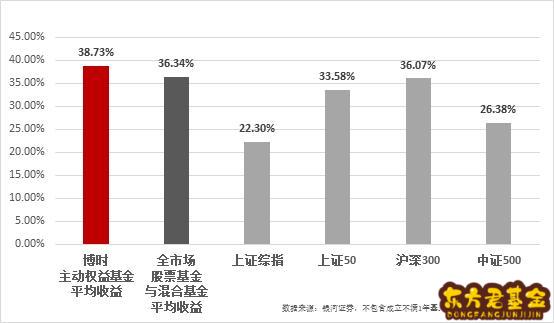

全年平均收益38.73%显著跑赢大盘

博时回报混合年内收益超95%

2019年国内股市结构化行情明显,被称为“结构牛”,上证综指在震荡中重新站上了3000点,在大消费、大金融、科技板块轮番上涨的带动下,全年下来国内几大股票指数涨幅居于全球前列,上证综指年内上涨22.3%,达2015年以来最佳,深证成指涨超44%,创近十年最佳表现,沪深300涨逾36%。

银河证券数据显示,2019年国内市场上股票型基金和混合型基金平均收益达到36.34%,超过市场主流指数涨幅。博时旗下的主动权益基金则表现更优秀,参与银河证券2019年业绩排名的78只主动权益类基金全年平均收益达到38.73%,其中69只基金年内收益超过20%,32只收益超过40%,3只收益超过80%,1只产品收益超过95%。从业绩同类排名来看,52只基金业绩同类排名在前1/2,32只基金业绩同类排名在前1/4,8只基金业绩同类排名在前1/10,7只基金业绩同类排名前5,2只基金业绩同类排名第1。

具体来看,博时旗下主题投资类基金基于对各行业和板块的深入研究和前瞻布局,成功捕捉到了结构化行情下的市场机遇,多只基金年内都出现了净值创成立以来新高的情况。

其中,博时回报混合(050022)年内收益达到95.21%,不仅在144只同类产品中排名第1,且在参与银河证券2019年业绩排名的全市场2684只混合基金中排名第8;博时特许价值混合A(050010)和博时医疗保健行业混合(050026)年内收益也均超过80%,分别达到85.61%和84.10%,同类排名8/413、1/13,且在参与银河证券2019年业绩排名的全市场2684只混合基金中排名22和27。

此外,博时文体娱乐主题混合(002424)、博时新兴消费主题混合(004505)、博时互联网主题灵活配置混合(001125)、博时新兴成长混合(050009)、博时睿利事件驱动灵活配置混合(160519)等主题基金收益均超过60%,分别达到65.18%、64.46%、61.35%、61.12%、61.03%,同类排名也均在前1/4。

博时工业4.0主题股票(002595)、博时逆向投资混合(A 004434,C 004435)、博时沪港深优质企业灵活配置混合(A001215,C 002555)、博时裕隆灵活配置混合(000652)、博时战略新兴产业混合(004677)等基金业绩表现紧随其后,年内回报均超过了50%,博时丝路主题股票A(001236)年内回报也达到49.08%。

如把时间维度拉长,博时荣享回报混合A(006158)、博时荣享回报混合C(006159)、博时新兴消费主题混合(004505)、博时裕隆灵活配置混合(000652)、博时主题行业混合(160505)、博时鑫源灵活配置混合(003120)、博时汇智回报灵活配置混合(004448)、博时外延增长主题灵活配置混合(002142)等基金不仅在2019年业绩较好,且长期业绩向好,成立以来年化收益率分别达到26.61%、25.98%、23.24%、20.49%、19.81%、19.20%、18.17%、16.30%。同时,博时主题行业混合基金近10年连续跑赢沪深300指数,体现出非凡的长期投资优势。

值得一提的是,博时旗下定开混合基金今年来业绩表现也不俗,除了前述博时荣享回报混合A、C份额业绩同类排名分别在第7、第2外,博时弘泰定期开放混合(160524)、博时乐臻定期开放混合(003331)、博时弘盈定期开放混合C(160521)今年来业绩同类排名分别在第2、第7。

(数据

固定收益:

多只基金年内回报超10%

博时转债增强全年收益超30%

受国内经济、外围贸易争端等事件影响,2019 年债市同样整体区间震荡,全年中证全债指数和中证综合债指数分别上涨4.96%和4.67%,相对2018年有所回落,但“进可攻 退可守”的可转债则走出了一波大涨行情,中证转债指数全年上涨达到25.15%,超过了上证综指。

博时基金旗下固定收益类基金2019年延续了多年以来的强势表现,119只参与银河证券2019年度业绩排名的基金年内实现平均收益5.31%,其中103只债券基金平均收益5.73%,远远超过中证全债及中证综合债指数的涨幅。69只基金2019年全年收益超过4%,33只基金年内收益超过5%,9只基金年内收益超过10%,2只基金年内收益超过30%。从相对排名来看,70只基金2019年业绩同类排名前1/2,40只基金同类排名前1/4,18只基金同类排名前1/10,6只基金同类排名前5,1只基金同类排名第1。

具体来看,成立超过9年的老牌转债基金博时转债增强债券基金抓住了市场的趋势,充分利用可转债优势,A类份额(050019)、C类份额(050119)2019年全年分别实现收益32.27%、31.80%,不仅远远高于全市场债券基金的平均表现,也比市场上同类可转债基金A类/非A类平均25.87%和25.58%的年内业绩增长要高出不少,在参与银河证券2019年业绩排名的全市场1907只债券基金中排名第10、12。

除了可转债基金,可以投资股票的二级债基也迎来了大“丰收”,2019年,银河证券普通二级债基(A类)平均实现收益9.30%,博时旗舰二级债基博时信用债券A/B份额(050011/051011)、C份额(050111)2019年分别实现收益19.97%、19.54%,银河证券同类排名9/224、7/160。此外,博时旗下另外几只典型二级债基表现也格外亮眼:博时天颐债券A(050023)、博时宏观回报债券A/B(050016/051016)、博时天颐债券C(050123)、博时宏观回报债券C(050116)2019年收益均超过10%,分别达到12.40%、12.03%、11.94%、11.61%,银河证券同类排名均在前1/4。

值得一提的是博时定开债军团2019年业绩依旧突出,博时安康18个月定期开放债券(501100)2019年实现收益9.02%,不仅在232只银河证券同类定开债基产品中排名第1,且在全市场参与银河证券2019年排名的809只纯债基金(长期纯债、中短期纯债、短期纯债、定开纯债、封闭纯债)中业绩排名第1。

博时月月薪定期支付债券(000246)、博时安心收益定期开放债券A(050028)、博时岁岁增利一年定期开放债券(000200)、博时裕盈纯债3个月定期开放债券(001546)、博时富兴纯债3个月定期开放债券(005820)2019年实现收益7.06%、6.61%、6.12%、6.10%、6.06%,分别在232只银河证券同类产品中排名第4、第8、第14、第15、第18;博时安心收益定期开放债券C(050128)实现收益6.18%,同类排名5/56。

此外,博时稳健回报债券A(160513)、博时稳健回报债券C(160514)、博时富瑞纯债债券A(004200)、博时裕顺纯债债券(002811)、博时信用债纯债债券A(050027)2019年也都获得了良好的收益,年内回报分别达到9.36%、8.98%、6.56%、6.22%、5.43%。

短期理财和现金理财方面,短债基金博时安盈债券A(000084)、博时安盈债券C(000085)、货币基金博时合惠货币B(004137)年内分别实现收益3.70%、3.39%、3.01%,银河证券同类排名分别为第2、第3、第9。

值得一提的是,作为市场上为数不多的QDII债券基金,博时亚洲票息收益债券人民币份额(050030)、博时亚洲票息收益债券美元份额(050202)2019年分别实现收益11.56%、9.71%,持续为投资者创造了优异的大类资产配置收益。

(数据

被动指数:

四大核心宽基指数产品年内平均收益37.84%

标普黄金等特色指数基金业绩全面开花

2019年是国内指数基金全面壮大的一年,产品总规模超过1万亿,全年新成立的各类指数基金数量超过400只。指数基金由于运作透明、跟踪指数紧密、费率低廉等特点而成为作为便捷跟随市场的优质长期资产配置工具,受到市场欢迎,去年各类指数基金也纷纷跟随指数的上涨,获得了不俗的回报。博时基金旗下参与银河证券2019年业绩排名的29只被动指数型基金平均收益达到31.73%,对各类指数实现了有效地跟踪。

2019年,市场上四大宽基指数创业板指、上证50、中证500、沪深300涨幅分别为43.79%、33.58%、26.38%、36.07%,通过专业的指数跟踪和投资工具,博时旗下跟踪以上几只指数的核心宽基指数基金产品均实现了不错的回报:博时创业板ETF(159908)及联接基金(A 050021,C 006733 )2019年分别实现收益42.81%、39.82%、39.79%;博时上证50ETF(510710)及联接基金(A 001237,C 005737)2019年分别实现收益38.07%、35.01%、34.86%;博时中证500指数增强(A 005062,C 005795)实现收益39.99%、39.43%;博时沪深300指数(A 050002,C 002385)实现收益34.58%、34.03%;几只产品年内平均收益达到37.84%。

除了宽基指数,随着近年来随着被动投资理念和方式的走俏,越来越多的其他指数投资产品也大放异彩,作为业内最早布局规模化、智慧型指数投资的基金公司之一,博时基金旗下其他指数基金2019年的表现也可圈可点。

海外指数方面,作为国内首创跟踪美国标普500指数的ETF基金博时标普500ETF(513500)及其联接基金(A 050025,C 006075)年内实现收益31.34%、29.64%、29.09%,同期标普500指数涨幅为28.88%。

大数据指数方面,在消费板块“高歌猛进”的2019年,消费主题大数据指数基金博时中证银联智惠大数据100指数(A 002588,C 004416)和博时中证淘金大数据100指数A(001242)全年分别实现收益43.32%、42.37%、35.32%。

商品指数方面,2019年金价整体上涨,博时黄金ETF(159937)及联接基金(A 002610,C 002611)紧密跟踪国内金价,全年分别实现了收益19.07%、18.80%、18.40%。

此外,债券指数方面,截止2019年末,博时旗下的政金债指数基金不仅在全市场上数量最多,并实现了长中短端全方位布局,方便投资者快速实现政策性金融债资产配置。其中的典型代表博时中债5-10年农发行债券指数A(006848)、博时中债5-10年农发行债券指数C(006849)自2019年3月成立以来分别实现收益4.80%、4.74%,在全市场112只政金债指数基金业绩中排名第2、第3,且高于全市场债券指数基金全年4.51%的平均收益。

(数据

【风险提示】

本文中所提及的基金详细信息可在博时基金官方网站基金产品频道(http://www.bosera.com/fund/index.html)查询, 博时基金相关业务资质介绍网址为:http://www.bosera.com/column/index.do?classid=00020002000200010007。

一、证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个交易日基金的净赎回申请超过基金总份额的百分之十时,投资人将可能无法及时赎回持有的全部基金份额。

三、基金分为股票基金、混合基金、债券基金、货币市场基金等不同类型,投资人投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,投资人承担的风险也越大。

四、投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益情况,及时

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证,本基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。

六、投资人应当通过基金管理人或具有基金销售资格的其他机构购买和赎回基金,《基金合同》、《招募说明书》、基金销售机构名单及本基金的相关公告可登陆基金管理人官方网站http://www.bosera.com/index.html查看。(CIS)

版权声明:

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止

四:博时主题160505基金净值查询今天是涨吗

直接说观点,白酒、医药和新能源,是我认为的2021年的三大主线,对应大消费、大健康和低碳发展三条主线,现在的跌有必然也有偶然,但涨多了必然跌一跌,短期的跌,不影响长期的发展。因此,今后(也许是四月),这三大主题的基金,必然会涨。而且在2021年末到来前,说不定还能再创新高!

2021股市的新特点今年的股市一开市就不一般。所谓结构性牛市的特点和牛市中的股灾,在短短两个多月的时间内,就让基民领教到了。

这段时间分为两个时段,分界线就是春节。在春节前,大盘也曾经有过两次调整,但主基调基本延续2020年以来的风格,即权重涨,抱团涨,而中小市值跌的结构性牛市,表现为二八行情或一九行情。机构抱团股延续升势。

而白酒基金、医药基金和新能源基金,是机构抱团的主要体现。即这三大行业主题基金,持仓股票高度集中,即A股市场上100左右的大权重大市值企业,被基金包圆。

著名的投资人但斌说过,全世界的任一单一市场,好股票也就不过100多只。A股也不例外,所以基金经理们的选择基本相同,即表现为过程的一致性,导致结果的一致性,即基金抱团。

那么其结果让抱团股的股价持续受到高估。2020年出名的基金经理李游说,机构抱团主要是过程,抱团股的高估值已是事实,需要靠时间去消化。

进入2021年春节后,风向突变,从牛年开市第一天就体现出来,二八和一九变成了八二和九一,即大权重大市值引领跌势。抱团股被团灭,体现在创业板的大调整上。短短八九个工作日,抱团股最高腰斩,如通策医疗比亚迪等,而最算少的如两市抱团总龙头茅台,也达到近30%的调整,新能源在绿色发展的规划落地后也出现大幅调整。

可以说,抱团股基本被团灭,体现为三大主题基金神话的破灭。如张坤、如葛兰、如李游,深耕白酒、医药和新能源的主题基金,净值大幅回撤。

特别在3月8日,创业板已进入技术性熊市(即从高点下挫达20%)!

抱团股的破灭原因上面我说过,抱团是一种过程,因为优质的股票太少了。比如白酒是中国所特有的,茅五泸等,有其自然的特殊性和不可复制性。机构的共同答案,造成了抱团的结果,也造就了抱团股的高估值。

显然,这就像堰塞湖,是不断积累的危机,气球大了总有一天会破灭。消化的方式其一是用时间换空间,优势的企业高估值可以持续,可以用高成长来化解。而另一种方式就是主动的进行股价的大调整,这是一种更加直接的方式。

所以说,抱团股的集体下挫,有必然原因,但也有市场风向急转,互相踩踏造成的偶然原因。

抱团股就该被团灭吗?我们在前面说到,市场中优质标的稀缺的原因,造成了机构的抱团。就如同港股,存在很多的仙股,这些仙股看似便宜,实则无人问津,这是市场的共同选择。

就如同房子,即便在一个地段里,也有高品质和低品质之分,从而造成数倍的价差。所谓的股市存在的意义,就在于用企业的成长性来换取高估值,从而得到更多的投资价值和融资机会。失去了对于成长性的估值,股市就没有存在的意义。

比如茅台,他的商业模式决定了其基本锁定了未来几年的收益,而且这是少有自主具有定价权的企业,其收入完全取决于产能,若产能提升,则收入则确定性提升,这是A股中基本上独一无二的。

而随着我们经济和企业质量的快速发展,中国出现了很多领先企业,比如说电池领域的宁德时代,光伏领域的通威隆基阳光,比如制药领域的恒瑞。这些企业都是优秀企业的代表。他们具备很强的成长性,也因为行业未来的确定性,让他们的发展具有很强的想象力。

于是,机构给予了高估值。这是市场选择的结果。

源自牛年后的抱团股大调整,初期来看是健康的,是一种主动的估值重写,但在最近几天看,则体现出了非理性。毕竟很多票的调整幅度非常之大。继续深调,会让企业本身受挫,也会让企业的投资价值更加凸显。

所以,在过犹不及之下,抱团股会有反弹,乃至于反转。时间将说明一切。

关于白酒、医药和新能源的行业分析1、关于白酒

白酒行业大家分歧比较大,主要在于白酒属于大消费领域,但最近有一些炒作的成分在里面,比如说茅台很多人买了不喝而是收藏。

但白酒也属于消费的重要组成部分。特别是中国经济保持了几十年的增长,经济总量在2020年这么困难的情况下依然高增长,突破了一百万亿大关,中国在几十年间也造就了世界上最大规模的中产阶级群体。国人的消费水平提升一定是必然的。而高消费就不能少了白酒,白酒是消费品,是奢侈品,也是文化的一种体现。

所以白酒被热捧有其个中原因,至于未来,由于模式的特殊与企业的稀缺,我坚定看好。

2、关于医药健康

葛兰小姐姐说过,医药健康领域兼具科技属性与成长属性。随着人均寿命的延长,人们对健康越来越重视是必然的。加上中国已步入老年化社会,这些人充分享受到中国经济高速发展的红利,必然会加大自己在健康上面的消费。

而医药健康领域的很多企业,本身就属于高科技企业。例如很多创新药企业,在药品研发上需要高投入,而一旦研制成功,研发出新药上市就可以创造出新的需求和新的市场,这是医药企业特有的模式,是无法用市盈率来衡量的。

因此,而这类企业,在A股市场上,主要集中于创业板中,他们随着创业板和抱团股的大调整而大调整。但细细分析,你会发现,有很多票都出现了很好的投资机会,而这一行业的光明未来,更是可清晰的预见。

如果要在医药和白酒,所谓喝酒吃药中选一样的话,我会更看好医药这块。

3、新能源

新能源是一个大概念,如果细分的话,在基金中可以分为光伏为主的基金,或以电池及新能源为主的基金等多类。

在米国重返巴黎协定后,bd为了找回米国在世界的影响力,会持续推动全球碳排放和碳中和的进行,以期重回领导地位。

而中国已向世界承诺在2030年实现碳达峰、2060年实现碳中和。这也意味着新能源是一个几十年为空间的确定性机会。

而在光伏领域,中国的光伏三剑客就已然站在世界之巅,不管是从市场还是从技术上,都是世界顶级。而在新能源车方面,特斯拉自然风光无限,但在其带动下,中国的小鹏蔚来等造车新势力也得到广泛认可。被巴菲特看好的比亚迪也风光无限,更不要说还有一个宁德时代,是中国电池的骄傲。

所有这些,都是确定性的机会,并不会因为一次大调整,就将这种机会抹杀。

白酒医药新能源基金净值大幅回撤,未来还会不会涨如我们上面的分析,首先,企业是好企业,赛道是好赛道,企业和赛道,不会因为大的调整而发生基本面的改变。

就象特斯拉的股价虽然已然跌去三分一强,但是其未来的发展空间,如碳交易、无人驾驶、汽车联网、汽车娱乐等方面,都有着无比的想象空间,特斯拉看上去是造车的企业,实则是一家平台企业,自然给的估值模型要不相同。

所以,你可以很容易得出结论,白酒医药新能源未来必然会继续上涨,而且,以时间换空间,也许在年底或明年初,2021年的高点也能一跃而过!

因此,或许最近的深跌,就是一次很好的布局机会呢?