其他的创业板指数和医药继续定投。其他的不动。

今天迎来了久违的回调,后续看回调力度,不过对于医药和创业板指数,基建,金融来说,还处于低位中,长期来看上涨还远没结束。

一:基金定投加仓减仓技巧

你在这个时点来问这个问题本身就说明你你是初入投资。现在上证3600点已经是近几年最高,而且创业板,深指更是。但是现在才刚涨到这点,所以从前年,或者去年开始定投的肯定是收益非常好的。答案自然倾向于不减仓。但是如果后面跌下去了,正好在跌下去那个最低点你问,绝大多数普通投资者又会出来说要止盈。因为每个人投资的预计年限是不一样的。基金投资如果一直不止盈基本就是赌国运加赌这个基金公司不换经理,这个公司不倒闭不出现老鼠仓,还要赌你家庭在中间不会遇到突发事件不会突然必须用钱,太多因素了,所以针对不同人绝对不会有标准答案。因为变量是完全不同的,就算一个模型都不会得到同一个结果。

二:基金定投涨了要减仓吗

可以啊,比如说今天是大涨,你可以减仓。明天又跌回去的话,你可以再加仓定投基金可以随时赎回部分或者全部基金份额的。 定投取消以后,也是可以赎回基金份额,但也是可以选择放在基金账户中先不赎回,等待收益率达到你的预期目标或者较高的位置时再选择赎回的。 目前在不急着用钱的情况下可以持有等待收益较高时再赎回为好。

三:基金定投减仓成本价会变吗

下跌后补仓是一种常见的定投策略。也就是当指数比我们买入的价格下跌一定比例时,就增加自己的投资比例。

从理论上说,这样操作可以在更低的位置上买入更多筹码,降低平均持仓成本,最后获得更高的收益。

下边阿牛定投公号(aniudt)就通过数据来测算一下,下跌后补仓到底有没有效果?能有多大效果?

用到的数据

今天用到的是沪深300指数,每月定投一次,坚持5年(定投60次)的收益率。

因为所有沪深300指数基金都是模拟了指数走势,所以直接用指数点位做测试,大致可以代表市场上所有沪深300指数基金的平均收益。

补仓策略

今天用到的补仓策略是比较常见的一种。具体是随着指数下跌一定比例,提高投入金额一定的比例。

比如每下跌10%,就补仓10%的这个策略。

第一个月买入的时候是3000点,买入10000元。

当下跌达到10%,也就是2700点的时候,就补仓10%,每月买入11000元。

当下跌达到20%,也就是2400点的时候,就补仓20%,每月买入12000元。

当下跌达到30%,也就是2100点的时候,就补仓30%,每月买入13000元。

依次类推。

。。。

等涨回来的时候,重新降低仓位。

比如指数从2700点下边上涨到2701点的时候,就从每月定投12000元再变回11000元。

上涨到3001点的时候,再变回投资10000元。

继续上涨的话,不再改变定投金额。

不同补仓金额对比

第一组对比咱们看下边几个数据。

蓝色是不补仓,也就是传统定投,每月投资固定的金额,比如10000元。无论行情怎么波动,每月都买入10000元。

红色是每下跌10%,就补仓10%。比如下跌到2700点,投资11000元,下跌到2400点,投资12000元。

绿色是每下跌10%,就补仓50%。比如下跌到2700点,投资15000元,下跌到2400点,投资20000元。

紫色是每下跌10%,就补仓100%。比如下跌到2700点,投资20000元,下跌到2400点,投资30000元。

天蓝色是每下跌10%,就补仓200%。比如下跌到2700点,投资30000元,下跌到2400点,投资50000元。

从历史上不同时间点开始,按月定投沪深300指数,分别执行上边这些策略,最后得到的累积收益如下图所示。曲线上的每个点,代表了从这个月开始定投,坚持对应策略5年后的累计收益。

根据曲线咱们可以得到几个值得

1.增加补仓金额对于提高收益有明显的效果。而且可能把亏损交易变成收益。

2.增加补仓金额至少不会降低收益或者增加亏损。

3.中间有一段各种策略收益叠加在一起,说明这时开始定投的点位比较低,开始定投后指数一直上涨,下跌补仓的机会都没遇到。

4.每当补仓的金额增加1倍的时候,获利比例能够大概提高1%。

这么看起来,补仓是一种非常好的方法。不过开始应用之前,阿牛定投公号(aniudt)建议你最好了解一下风险。

下跌补仓的风险在于每月投入的金额会越来越多。等增加到一定程度后,你可能就没钱继续定投了。这可是个很大的风险。

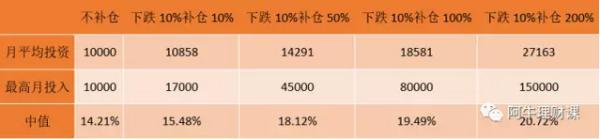

为此,你可以参照下边这个表,衡量不同比例下需要投入的资金数量。

这个表以第一个月初始投入10000元为基数,前两行分别说明了不同策略下,定投60个月的平均月投入和最高月投入。

这些数据并没有客观的优劣。只是为了让你在制定具体策略时,对于未来可能的投入有个大致估算。虽然下跌10%就补仓200%的方法能给你多带来5%的收益。不过如果不能接受每月定投金额变成15倍(历史上指数最大跌幅达到80%),平均月定投金额增加170%,最好不要选这个方法。

不同补仓频率对比

上边咱们说了补仓策略的一组思路,下边再对比一下另一组思路。如果每次补仓的比例一样,只是频率不同,会有什么变化?

蓝色是不补仓,也就是传统定投,每月投资固定的金额,比如10000元。

红色是每下跌5%,就补仓100%。比如下跌到2850点,投资20000元,下跌到2700点,投资30000元。

绿色是每下跌10%,就补仓100%。比如下跌到2700点,投资20000元,下跌到2400点,投资30000元。

紫色是每下跌20%,就补仓100%。比如下跌到2400点,投资20000元,下跌到1800点,投资30000元。

从图里可以看到,补仓的频率越高,跟上边那张图里提高补仓的金额最后达到的效果几乎是一样的。收益更高、可能把亏损变成收益、不会降低收益或者增加亏损。

当然,风险也是一样的。当你的提高补仓的频率时,面对同样的跌幅,需要投入更大金额。这对于自己的资金流会有更大压力。

具体的数据对比可以看下边这张表。

如果你使用下跌5%就补仓20%的策略,比简单的定投能多得到6%的收益。不过承担的风险是最多时候月投资额要达到初始投资的4倍还多,平均月投资比初始增加50%以上。

在做策略选择的时候,要有这个资金准备。

固定金额

下边,咱们再讨论一种情况,如果我能够接受的最高投资金额已经确定了,怎样确定补仓频率和补仓周期呢?

比如同样是下跌10%以后补仓100%。

红色是更频繁,每下跌5%就补仓一次,补仓金额是50%。

绿色是正常,就是下跌10%,补仓100%。

紫色是周期更久,每下跌20%才补仓200%。

这三种策略的收益对比如下图所示。

从图里边可以看出来,如果你能接受的最高投入金额已经确定了,操作的频率越高,可能获得的收益也就越高。

通过下边这张表,我们可以看到这三种策略下的投入金额对比。

三种策略下,月定投额会达到基本相同的水平。更频繁的平均投资额会稍微高一点,同时最后获得的收益均值也会高一点。

综合以上的内容,我们就可以得出今天的结论了。

第一,定投下跌后补仓会带来收益增加,同时不会造成亏损增加,是一种可行的策略。

第二,补仓的金额越大,频率越高,在牛市中获得的收益也会越高。

第三,补仓的金额过大,频率过高,会造成连续下跌后的定投资金压力过大。

第四,在最大投入金额固定的情况下,通过频繁调整也能带来收益提供啊,不过效果不大。

因此,阿牛定投公号(aniudt)建议你在自己能够承受的金额范围内,选择更频繁和金额更高的补仓策略。

四:基金定投减仓后成本怎么算啊

大盘波动中的仓位调节. 上证指数 基金仓位( % ) 1,2900点 0 2.2700点 10 3,2500点 12 * 4,2400点 14 5,2300点 20 6,2100点 30 讨论与思考.我的基金仓位:14%.